生前贈与 認知症

- 生前贈与による相続税対策は認知症発症後でも可能?

日本は認知症患者数の割合が最も多いといわれている国です。認知症になると行為に制限がかかるため、高齢の親がいて生前贈与を検討している方は、さまざまなケースを考えておく必要があります。そこで本記事では、認知症を発症した場合の生前贈与の可否や注意点を解説します。認知症になった人が生前贈与はできるのか?意思能力のない人に...

- 生命保険の活用

まず、相続税対策として、生前贈与が利用されています。毎年110万円以下の贈与については非課税となるため、被相続人が亡くなる前の段階で財産を譲り渡すことで相続時に課される相続税を軽減することができます。これに生命保険を利用することで、相続税の負担を軽くすることができます。 生命保険は「みなし相続財産」として相続税の...

- 遺産分割協議のアドバイス

最後になりますが、①被相続人から多額の生前贈与を受けている、②相続人の生活が安定している、③遺産が少ない、④遺産を分散させたくない、⑤被相続人が債務超過などの場合には、相続人が相続放棄をすることがあります。相続放棄をする場合には、自己のために相続の開始があったことを知った時から3ヵ月以内に家庭裁判所にその旨を申述...

- 生前対策

相続税対策の代表的なものとしては、「生前贈与」があげられます。毎年110万円以下の贈与は非課税となります。被相続人が死亡する前の3年間については、相続人に対する贈与は相続税の課税対象となりますが、その一方で、相続人以外の者に対する贈与であれば、死亡する前の3年間の贈与は相続税の課税対象外となるため、法定相続人では...

- 相続税の簡易診断とタックスプランニング

生前の対策として生前贈与や生命保険を活用しながらシミュレーションすることによって、納付する相続税の金額を最小限に抑えることができます。 相続税は相続人が相続する財産に課税されるため、各相続人が承継する財産(①現金、②預貯金、③有価証券(株式、投資信託及び公社債等)、④不動産(土地及び建物)、⑤生命保険金等)を想定...

- 相続税・贈与税の税務申告

そして、この相続税を節税するために、生前贈与等が行われる場合があり、この場合には贈与税が課されます。こちらでは、相続税や贈与税の申告についてご説明します。 ■相続税の申告最初に行うべきことは、そもそも相続税の申告が必要なのかどうかの確認です。相続税には基礎控除という制度があり、相続財産が「3,000万円+600万...

- 相続税申告の流れと期限|期限後申告や修正申告・更正の請求についても解説

実際のところ、生前贈与財産の価額を含めたり、みなし相続財産である生命保険金なども含めたりする必要がありますが、基本的の考え方としては「①遺産総額-②基礎控除額」の計算で課税価格が残っているのかどうかに着目し、申告の必要性を判断します。 基礎控除額は「3,000万円+600万円×法定相続人の数」で算出されるため、法...

- 相続時精算課税制度とは?メリットと注意点をわかりやすく解説

相続対策や生前贈与を活用する際に使うことのできる制度として、相続時精算課税制度があります。この制度を活用することによって生前贈与をしやすくなったり、最終的に支払う税金を抑えることができるようになります。しかし、相続時精算課税制度も注意をしなければならない点があります。本稿では、相続時精算課税制度のメリットと注意点...

- 親子間で不動産を生前贈与するメリットや注意点について解説

生前贈与という制度はどのような制度で、どんなメリットがあるのでしょうか。本稿で相続との違いや利用する際の注意点などを解説します。不動産の生前贈与とは?親子間であっても不動産の名義を親から子へ変更すると、その不動産は贈与されたことになります。これを生前贈与と言い、贈与税の対象となります。贈与税は相続税よりも税率が高...

- 名義財産と生前贈与加算|相続税対策で注意すべきポイントを解説

相続税の負担を軽減する方法にもいろんな手段がありますが、まだ相続が始まっていない(亡くなっていない)のであれば生前贈与を検討しましょう。 生前贈与をすれば相続財産を減らすことができますので、相続税の節税に効果的です。ただし注意点もあります。特に①名義財産と②生前贈与加算には気をつける必要がありますので、当記事では...

- 【税理士が解説】二次相続を考慮した相続税対策のポイント

生前贈与を計画的に行う子に生前贈与を行えば、相続税の対象となる財産を減らせます。生前贈与では原則贈与税がかかりますが、年間110万円以下は非課税です。しかし贈与税が、暦年課税制度と相続精算課税制度の選択制であることはあまり知られていません。暦年課税制度の場合、贈与者死亡までの7年以内に生前贈与された財産は、相続税...

KNOWLEDGE基礎知識とキーワード

相続対策に関する記事

認定経営革新等支援機関に関する記事

キーワード

PROFILE代表者の紹介

美藤 直人(びとう なおひと) / 公認会計士・税理士

大手監査法人での豊富な実務経験と、企業支援・相続・事業承継まで幅広い支援実績を持つ公認会計士・税理士です。

金融庁勤務や上場企業の社外役員など、多角的な視点で経営をサポートしています。

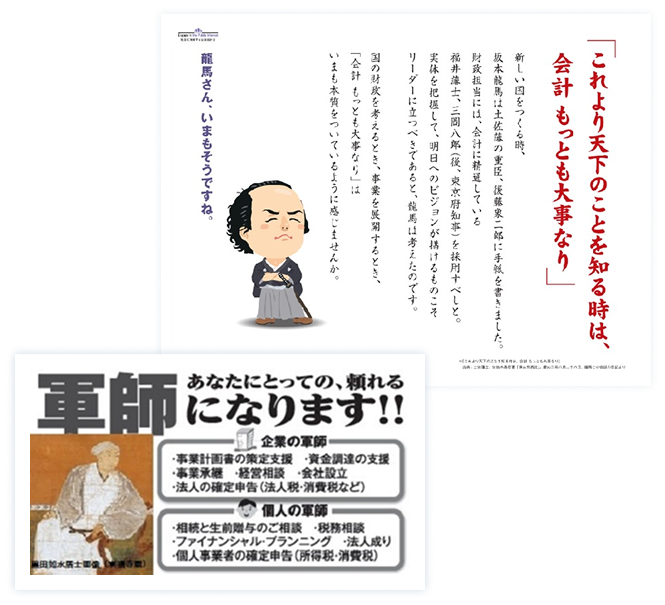

皆さまの『良き経営アドバイザー(軍師)』を目指して

ホームページをご覧いただき、ありがとうございます。

公認会計士・税理士の美藤直人(びとうなおひと)と申します。

私は1991年に公認会計士試験(旧第2次試験)に合格後、大手監査法人に勤務していましたが、2011年に税理士登録して当事務所を設立し、企業・個人事業者であるお客さまに対してご事業の発展をサポートするアドバイザー‘軍師’であり続けたいと考えて業務を行ってきました。

物価や金利の変動など経済環境が大きく変化する今、経営にはこれまで以上に柔軟な判断と確かな戦略が求められています。公認会計士・税理士として、経営者の皆さまの意思決定を支え、安心して事業を発展させていけるように全力でサポートすることが、私の真の仕事であると考えています。また、『史記』(中国前漢の武帝の時代の歴史書)に「計は会なり」という言葉が初めて表れたのが「会計」という言葉の始まりだと言われています。この「計は会なり」は「各方面の現場の真実を正しく報告すれば、ビジネスの価値が増大する」という意味であり、私が公認会計士・税理士として「会計」のお手伝いをすることが、お客さまのご事業の発展に通じることになります。

お客様の発展を自分の喜びとし、信頼される‘軍師’として法令に基づいた節税と経営サポートを行ってまいります。

今までの実務経験を活かしながら、「お客さまとともに成長する」ことを大切にし、起業支援、個人事業者の法人成り、創業融資、補助金の申請、税務申告(法人税、所得税、消費税、相続税など)、事業承継、事業再生、事業計画の作成支援、M&Aの買収調査まで幅広くお手伝いをしています。

お気軽にご相談ください。

OFFICE事務所概要

| 名称 | 美藤公認会計士・税理士事務所 |

|---|---|

| 事務所所在地 | 〒530-0041 大阪市北区天神橋2丁目北1番21号 八千代ビル東館3階B号室 |

| 連絡先 | TEL:06-4800-8410 |

| 代表者 | 美藤 直人(びとう なおひと) |

| 対応時間 | 平日 9:00~18:00 |

| 定休日 | 土曜・日曜・祝日※事前にご連絡いただければ、休日も対応します。 |

アクセス

大阪メトロ南森町駅・JR大阪天満宮駅の3番出口を出て天神橋筋商店街を北に120m

1つ目の小さな十字路を右折して40m先の右側のビル(1階に皮膚科と調剤薬局があります)